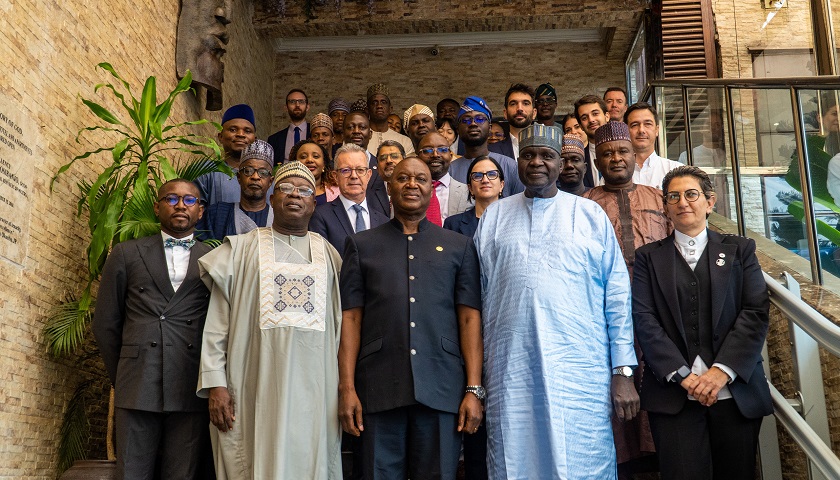

Em mais uma demonstração de que as Administrações Tributárias mundiais, pouco a pouco, procuram fortalecer a cooperação internacional de combate à evasão fiscal e promover sistemas tributários mais efectivos, justos e eficientes, realizou-se, na cidade de Roma, nova ronda de discussões técnicas em que estiveram presentes representantes de vários países.

Por Antonio Sepulveda e Igor de Lazari (*)

P ara se ter ideia da magnitude do encontro, além dos representantes das quatro instituições promotoras do evento – a saber, “International Tax Compact”, o Banco Mundial, o Centro Interamericano de Administrações Tributárias e a “Guardia di Finanza” de Itália, participaram também representantes de trinta e cinco Administrações Tributárias de diversos continentes.

Como resultado da colaboração entre as quatro instituições promotoras da concorrida reunião, as discussões fiscais centraram o foco principalmente sobre as metodologias de acesso a fontes de informação e acerca de novos desenhos dessas estruturas metodológicas, ambas com o propósito de obter melhores níveis de cumprimento de obrigações tributárias e prevenção à evasão fiscal. O evento não tratou somente das tendências dos regimes de informação e respectivas estruturas, mas também do intercâmbio recíproco de informações tributárias entre Administrações, com especial enfoque no procedimento automático de troca de informações intergovernamentais, procedimentos de inteligência baseados em fontes abertas de informação e os mecanismos de detecção antecipada de evasão fiscal.

Os representantes das Administrações Tributárias presentes no encontro manifestaram interesse em ter à disposição técnicas mais efectivas para o acesso à informação, principalmente de fontes não tradicionais, e a necessidade de implementar técnicas mais eficientes de processamento, evitando assim manter arquivos de informação que não sejam utilizados e que geram custos de cumprimento e administração.

Inserido no contexto de esforço mundial de combate a práticas de erosão da base tributária e transferência de lucros, liderado pelos países integrantes do G-20, vários acordos intergovernamentais (IGA – Intergovernmental Agreements) de intercâmbio recíproco de informações têm sido, nos últimos anos, celebrados ao redor do mundo (os EUA, por exemplo, possui mais de cem IGA, inclusive com a Espanha e o Brasil), com a finalidade de identificar evasões fiscais perpetradas por nacionais que se utilizam de instituições financeiras ou entidades situadas no exterior como meios de ocultação de recursos financeiros alocados fora dos países de origem dos investidores e não declarados ao Fisco.

É inegável que de posse de informações tributárias provenientes dos acordos intergovernamentais (IGA), as Administrações Tributárias podem melhor avaliar o nível de cumprimento das obrigações tributárias, aperfeiçoar os procedimentos e os instrumentos de detecção de evasões fiscais e lavagem de dinheiro, recuperar créditos tributários sonegados e redesenhar, se necessário, a legislação tributária.

Com o crescente aumento do risco de revelação de recursos ocultados no exterior e a paulatina redução das recompensas na manutenção, no estrangeiro, de capitais não declarados à Administração Tributária, tudo leva a crer que haverá maior estímulo à adesão a programas de repatriamento de capitais.

Para o contribuinte, os IGA reduzirão os incentivos para a manutenção dos seus recursos nos países abrangidos por tais acordos – pois que serão, por meio da permuta de informações, alcançáveis pelo Fisco. Por outro lado, aumentarão os incentivos para adesão a programas de repatriamento.

Estes acordos, porém, podem implicar deslocamento dos recursos, dos países partícipes de acordos intergovernamentais, para paraísos fiscais que se recusam a integrá-los.

Para as Administrações Tributárias, os acordos ampliarão significativamente o seu substrato informacional. Entretanto, podem apontar-se como custos de fortificação da posição das Administrações Tributárias, no combate a práticas de erosão da base tributária e transferência de lucros os impactos sobre outros actores: à medida que os acordos de tax compliance sejam postos em prática, é possível que as instituições chamadas à operacionalização se oponham à sua repercussão, sobretudo porque a implementação desses acordos pode significar despesas milionárias adicionais para os actores envolvidos, principalmente, as instituições financeiras.

Portanto, o sucesso dos IGA não poderá ser identificado adequadamente até que sobrevenham os efeitos emergentes decorrentes da dinâmica executória, haja vista a imprevisibilidade de algum deles.

(*) Antonio Sepulveda (professor e doutorando em Direito/UERJ) e Igor de Lazari (mestrando em Direito/UFRJ) são pesquisadores do Laboratório de Estudos Teóricos e Analíticos sobre o Comportamento das Instituições – Letaci/PPGD/UFRJ.